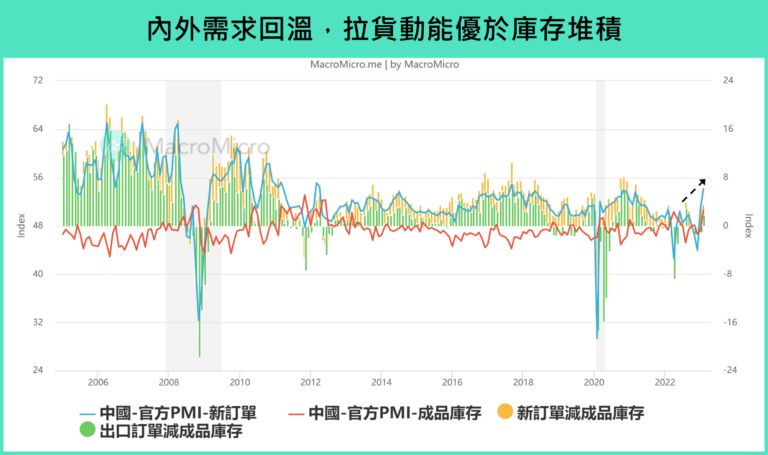

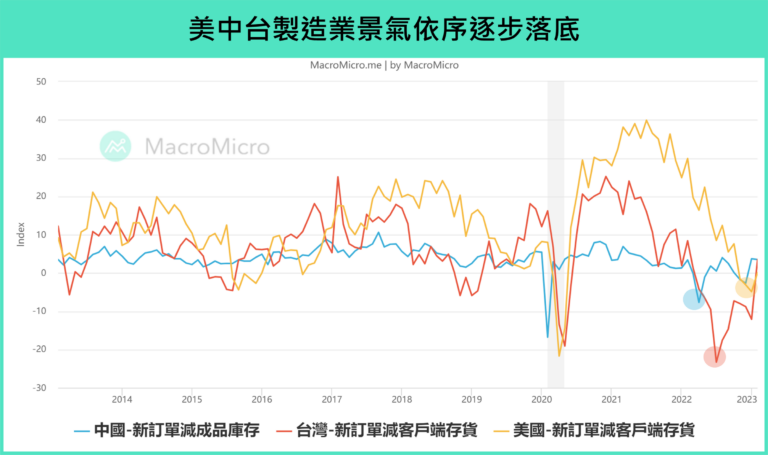

當前,「美中台新訂單減客戶端存貨」指標顯示,無論是下游的美國還是中上游的中國、台灣,製造業庫存的去化都已持續一段時間,而用於評估製造業週期的銅金比似乎也未再進一步惡化,全球製造業循環何時落底進入復甦,成為現階段市場關注的焦點。

中國:製造業復甦趨勢漸明,惟地產景氣有待進一步修復

中國自防疫政策優化以來,製造業復甦態勢漸趨明朗,2 月官方及財新製造業 PMI 均已回升至 52.6(前 50.1)、51.6(前 49.2)的擴張區間,節後開復工進程的加速催生出一輪補庫存需求,客戶庫存攀升至 50.6(前 47.2),新訂單及生產的加速擴張 54.1(前 50.9)、56.7(前 49.8),也反映整體需求的回穩,帶動整體「新訂單減成品庫存」連 2 個月持穩於高檔。此外,由於中國作為全球重點商品的製造地,其產能復甦也同時帶動海外生產及接單狀況回溫,新出口訂單大幅彈升至 52.4(前 46.1),創 2011 年 3 月以來新高。

但製造業的進一步復甦,仍仰賴地產買氣的全面回溫。節後 1 ~ 2 月中國商品房成交面積年增率 -3.6%(前 -24.3%),跌幅收窄但仍處負增長區間;從價格端來看,國家統計局和中指研究院公佈的總體房價、百城住宅價格指數仍延續疲弱態勢,2 月年增率分別為 -1.2%(前 -1.5%)、-0.06%(前 -0.03%),顯示需求復甦進程仍有壓力。

惟近期二手房市場表現出較強勁的復甦趨勢。1 月初以來,二手房掛牌價格指數增速跌幅快速收窄,CRIC 數據顯示,1 ~ 2 月中國 16 大重點城市二手房成交量累計年增率為 41%,2 月單月年增一度高達 122%。分析近期二手房買氣激增的原因,可能有二:1)前期積壓的購房需求,開始集中回流至價格較低的二手房市場;2)許多城市陸續推行二手房的「帶押過戶」政策,一定程度釋放了中古屋主脫手舊房、置換改善的需求。後續,要重點觀察上述復甦動能是否順利向新屋市場傳遞,帶動工業生產上下游主要工業品的拉貨動能。

台灣:受益中國解封、訂單需求復甦,庫存去化已至中後段

接續觀察作為全球電子產業重鎮的台灣,1 月外銷訂單在消費性電子淡季下持續疲弱,增速連 5 個月落入負區間,年減幅達 -19.3%(前 -23.2%)。然而,在美國與歐洲訂單好轉下,整體外銷訂單遠優於預期,資通訊產品中,美國及歐洲訂單年增 4.6%(前 -18.8%)、52.2%(前 -22.8%),歐洲訂單量更是創下歷史新高的 85.2 億美元,主要是因為中國快速解封後供應鏈瓶頸改善,產能持續開出下帶動歐洲手機接單增加所致。

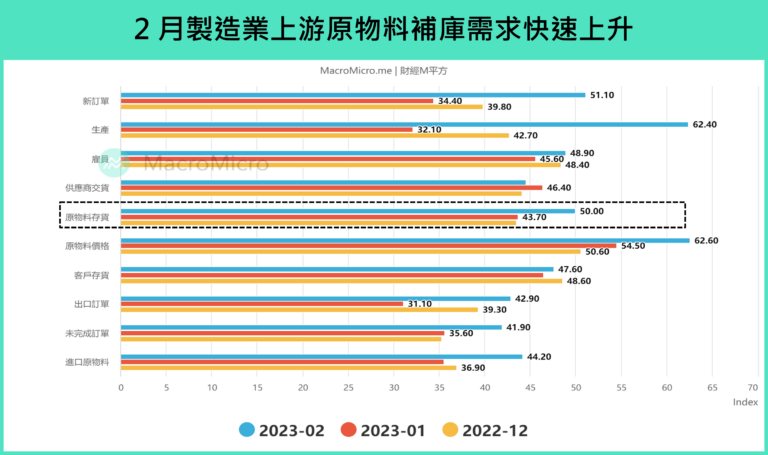

同時,台灣 2 月的製造業 PMI 在經歷了 7 個月衰退後,也首度迎來擴張,新訂單跟生產指數分別回升至 51.1(前 34.4)、62.4(前 32.1)的擴張區間。其中,生產指數的彈幅最大,除了受惠於長假後的工作天數回升外,還有中國解封的需求及產能復甦做支撐,此外,部分領域庫存水準已去化至歷史均值以下,甚至催生出新一輪補庫存需求,現階段主要拉貨的環節是在上游原物料的部分,原物料存貨強勁回升至 50(前 43.7)的擴張線,客戶庫存僅小幅堆積至 47.6(前 46.5),這也讓新訂單在這個月首度超越客戶庫存。

電子產業鏈部分環節在淡季下仍有去庫存壓力,但產業間已開始輪動,先前領先進行去庫存的弱勢產業庫存已調整至末端。根據 Canalys 的預估,較快去庫存的顯示面板產業有望在今年 Q2 提早結束去庫存,而 PC、記憶體和 CPU 則預估將在 Q3 左右恢復正常,最晚進行去庫存的晶圓代工產業也有望在 Q4 完成庫存調整。

美國:製造業庫存堆積放緩

作為全球製造業最靠近下游終端需求的美國,2 月 ISM 製造業指數上升到 47.7(前 47.4),雖仍落於衰退區間,但也是首度看到「新訂單」與「未完成訂單」同步上升至 47(前 42.5)和 45.1(前 43.4),「客戶庫存」連續 3 個月下滑至 46.9(前 47.4),帶動「新訂單減客戶庫存」首度翻正。

根據美國普查局公佈的各製造業庫存數據來看,整體庫存雖仍處在高檔,但產業間已經出現不同變化,例如木材、金屬等產業庫存已開始逐步滑落,電腦及電子產品、通訊設備、家具的庫存堆積速度趨緩,汽車庫存仍維持在健康水位,顯示全球製造業去庫存已傳遞至最終端,預計 2023 上半年將有望見到庫存壓力的顯著放緩。

▲資料來源:美國普查局(U.S. Census Bureau),以上數據已經過季節調整

歐洲:深度衰退擔憂緩解

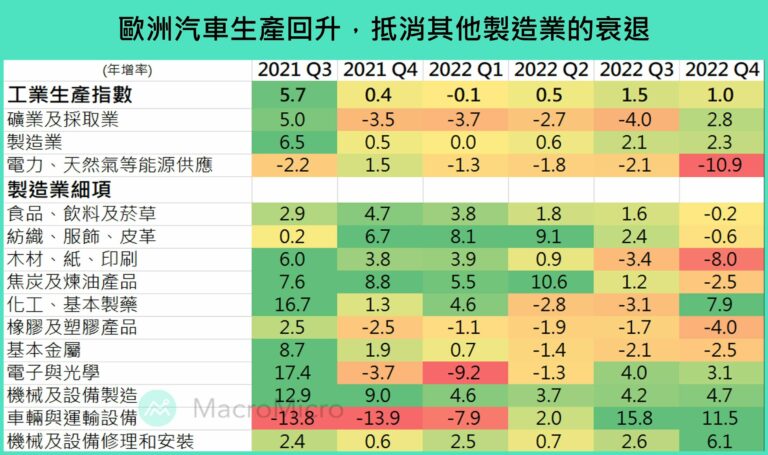

歐洲方面,2 月歐元區 PMI 小幅下滑至 48.5(前 48.8),細項中新訂單與出口訂單仍出現下降,但得益於今年暖冬與供應鏈問題的緩解,產出強勁回升至榮枯線之上,並創 9 個月以來新高。分產業來看,化工與基礎原物料仍較為弱勢,但食品、家庭消費品、工業產品則出現改善跡象,汽車也從去年歷史低點小幅反彈。此外,去年 Q4 工業生產數據顯示,汽車生產的大幅回溫部分抵銷了基本金屬、橡膠、木材等製造業的衰退。現階段,在汽車工業持續托底下,歐洲製造業深度衰退的疑慮逐步緩解,惟其他產業的復甦情形仍有待進一步觀察。

結論:製造業下降週期進入末端

綜上所述,中國和台灣製造業在經歷了幾個季度去庫存後,因中國解封釋放的商品需求,迎來了第一波拉貨動能,美國 1 月的零售數據意外強勁及就業市場活絡,也讓庫存壓力有所好轉,美中台製造業景氣開始依序逐步落底。

以製造業每 3 ~ 4 年循環一次,上升及下降週期平均 1.5 ~ 2 年推估,全球製造業自去年 Q2 已進入主動去庫存階段,而目前經濟數據均顯示全球製造業去庫存有望進入到下半場,「美中台新訂單減客戶端存貨」指標也逐一落底,落後指標美國也首度出現回穩,預期整體製造業在中國解封帶起的需求回穩下,今年上半年主動去庫存有望逐漸告一段落。

本文授權於 MacroMicro 財經M平方,不代表遠雄觀點,未經允許請勿轉載。

**本網站之專家觀點文章是由第三人所提供並授權遠雄房地產張貼於網站,不代表遠雄房地產贊同其觀點,如需轉載須經本公司事前書面同意,並應遵守相關使用條款及尊重著作人之智慧財產權。