生前贈與 vs. 繳遺產稅:哪個更划算?

在處理遺產繼承問題時,常常會出現爭議,特別是當父母生前贈與特定繼承人財產時。許多人以為這樣可以避開稅務,但實際上,這可能導致意想不到的稅金負擔和家庭爭執。今天,我們就來探討這個問題。

生前兩年內的贈與,要併入遺產計算遺產稅

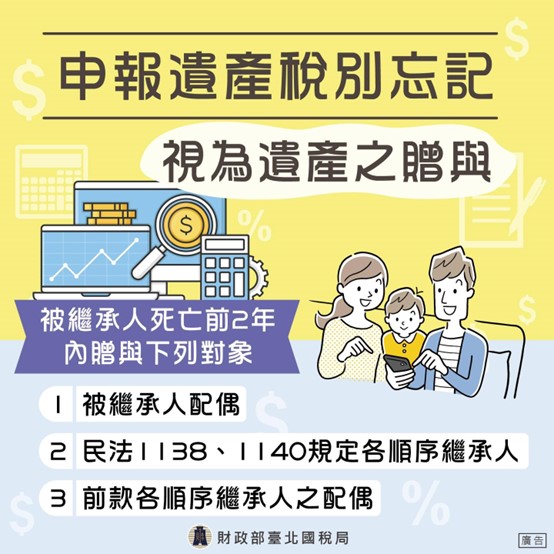

根據法律規定,被繼承人在死亡前兩年內的贈與,會被視為其遺產的一部分,這意味著這些贈與會被計入遺產稅的計算中。

▲申報遺產稅,別忘記視為遺產之贈與 。圖片來源:臺北國稅局臉書

擬制遺產的定義

倘若贈與後突發意外死亡,就會導致遺產贈與稅法當中的擬制遺產條文被觸發,擬制遺產是指在被繼承人死亡前兩年內贈與特定對象的財產,這些財產會在計算遺產稅時被併入遺產總額。即使已經繳納贈與稅,仍需將其計入遺產稅的計算中。

至於死亡前兩年內對特定對象所做的贈與,依據遺贈稅法第 15 條規定,被繼承人死亡前二年內贈與下列個人之財產,應於被繼承人死亡時,視為被繼承人之遺產,併入其遺產總額,依本法規定徵稅 (八十七年六月二十六日以後至前項修正公布生效前發生之繼承案件,適用以下三項之規定 ):

- 被繼承人之配偶 ( 這裡的配偶指的是合法登記的配偶,小三小王都不計算在範圍內 )

- 被繼承人依民法第一千一百三十八條及第一千一百四十條規定之各順序繼承人(直系血親卑親屬含代位、父母、兄弟姊妹、祖父母)

- 前款各順序繼承人之配偶

有擬制遺產的例外情形嗎?

當然有例外情形,由於這個條文規定贈與的對象,必須是與被繼承人有一定親屬關係之人才會被列入,因此若是雙方的親屬關係在被繼承人死亡時已經不存在,包含死亡以及離婚,都會讓原本的親屬關係消滅,而原先所贈與之財產,也就不會被要求列入遺產範圍內了。

死亡的狀況:若是被繼承人贈與配偶之後,配偶比被繼承人先過世,此時雙方配偶關係因過世而消滅,所以就毋須將該財產列入遺產範圍(財政部89年台財稅字第0890455794號)。

離婚的情形:如果贈與人在贈與後2年內死亡,有兩種情形可以不用把贈與財產列為遺產課徵遺產稅。

第一種情形是在贈與已婚兒女後,兒女因故在贈與人(即被繼承人)過世前離婚;第二種情形則是因離婚所為之贈與,贈與人於離婚後2年內過世,因雙方離婚後已不具配偶關係,這兩種情形下,被繼承人在死亡前2年內所贈與之財產,也無須再列入遺產範圍課徵遺產稅(財政部82年台財稅字第821480434號)。因此若受贈對象是卑親屬之配偶或兄弟姊妹之配偶等二種對象,倘若其一樣與配偶在受贈人(即被繼承人)過世前2年內離婚時,依據財政部上述解釋,也不必再將該財產回歸列入遺產課稅。

| 贈與對象類別 | 是否併入遺產課稅 | 例外情況說明 |

| 配偶 | 是 | 若配偶於贈與人過世前已離婚或先行過世,則不併入遺產課稅。 |

| 直系血親卑親屬(子女、孫子女) | 是 | 若其配偶於贈與人過世前已離婚,則不併入遺產課稅。 |

| 父母、兄弟姊妹、祖父母 | 是 | 若於贈與人過世前已過世,則不併入遺產課稅。 |

| 其他非親屬人士 | 否 | 不適用擬制遺產規定。 |

▲擬制遺產適用對象與例外情形對照表。製表:遠雄房地產

配偶也不行嗎?是否可以省贈與稅?

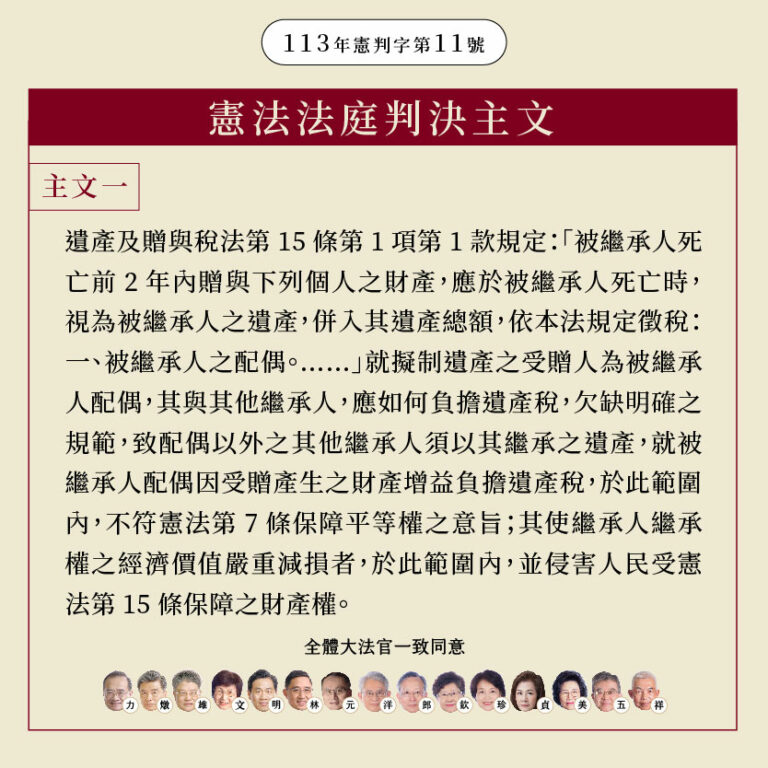

除此之外,也要注意生前贈與配偶,雖然不計入贈與總額,完全不需要繳納贈與稅,乍看之下好像是個很好的避稅手段,但倘若2年內過世,依舊會被計入遺產總額課徵遺產稅,甚至因為沒有扣除額可以抵稅導致高額遺產稅,還好在113年憲判字第11號【擬制遺產課稅案】,將一些過往不公平的地方宣告違憲,也讓遺贈稅法即將迎來修法。

▲113年憲判字第11號【擬制遺產課稅案】大法官就主文所採立場。圖片來源:司法院官方臉書

**本網站之專家觀點文章是由第三人所提供並授權遠雄房地產張貼於網站,不代表遠雄房地產贊同其觀點,如需轉載須經本公司事前書面同意,並應遵守相關使用條款及尊重著作人之智慧財產權。