回顧 2022 年年初,俄烏衝突爆發、中國實施清零政策,帶動原物料價格大幅飆升、全球供需失衡加劇,美國通膨突破 40 年新高,使得聯準會啟動快速升息、大規模縮表,造成資產價格全面修正。然而,自下半年起美國通膨出現從高峰轉折的曙光,貨幣政策也於 2023 年開始放緩緊縮。展望 2023 年,本篇將分析市場最關注的通膨、就業市場供需結構,藉以解析美國經濟發展的可能情境,以及對各資產價格的影響。

基期效應發威,2023 年通膨加速滑落

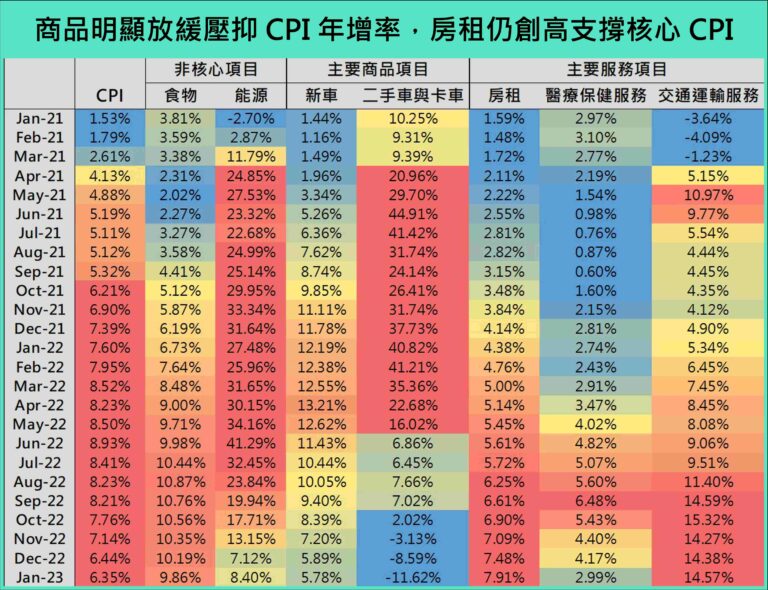

2021 年下半年至 2022 年全年,受俄烏衝突、中國清零的供給側衝擊(能源、新車及二手車項目),以及美國國內需求端表現強勁(服務消費、房租),帶動美國通膨廣泛上行。而隨著時序進入 2023 年 Q1,強勁的消費與就業數據推升核心通膨,導致 1 月的核心 CPI 與 PCE 雙雙超出市場預期,引起市場對於通膨下滑幅度不如預期的擔憂,因此我們藉由重新盤點以下通膨的關鍵細項,進一步預估其未來趨勢。

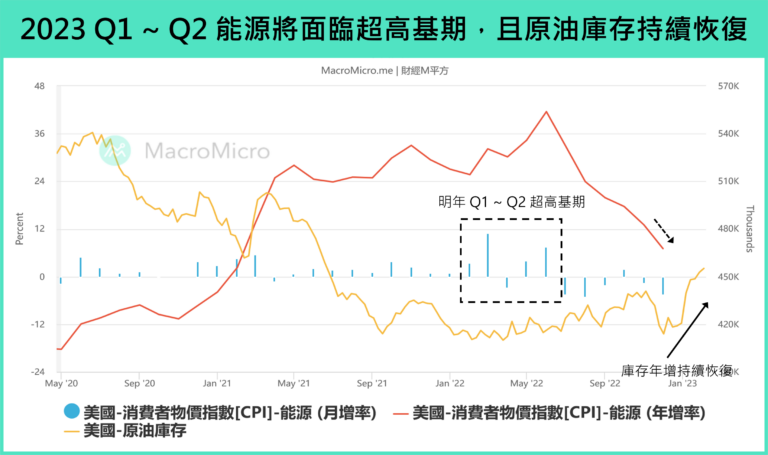

能源通膨將於 2023 年上半年明顯放緩

首先,供給側的能源部分,由於 2022 年上半年的俄烏衝突,俄羅斯斷供引起歐洲能源危機,使得能源於 CPI 中的漲幅動輒 20 ~ 30% 以上(見上表)。這樣的情境也創造了油價等能源項目的超高基期,使得 CPI 能源項目年增率,亦難在接下來的半年內回升至先前的 20% 以上。再以近期美國原油庫存年增率、DUC 鑽油井數量來看,預期 2023 年上半年原油供給將為油價上檔逐漸帶來壓力,同時 CPI 能源項目年增率將出現明顯放緩。須留意的是,中國經濟的復甦狀況,可能會為能源通膨放緩的速度帶來不確定性。

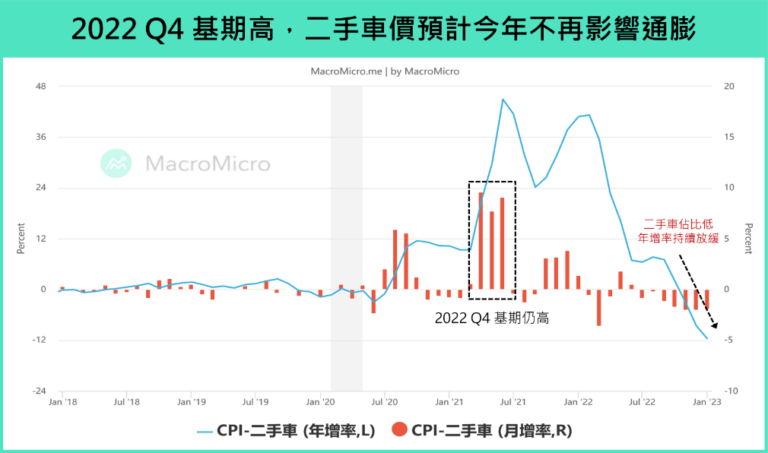

供應鏈加速緩解,2023 年交通運輸商品將不再影響通膨

2020 年肺炎疫情爆發以來,汽車供應鏈緊張,帶動 CPI 動能呈現雙位數成長。不過隨著製造業步入去庫存階段,配合聯準會快速升息,二手車市場供需緊張狀況率先出現鬆動。自 2022 年 8 月後, CPI 二手車項目月減率持續擴大,年增率也在 11 月開始轉負,並在 12 月下滑至 -8.59%,預計在 CPI 占比低的情況下,2023 年將不再影響通膨。

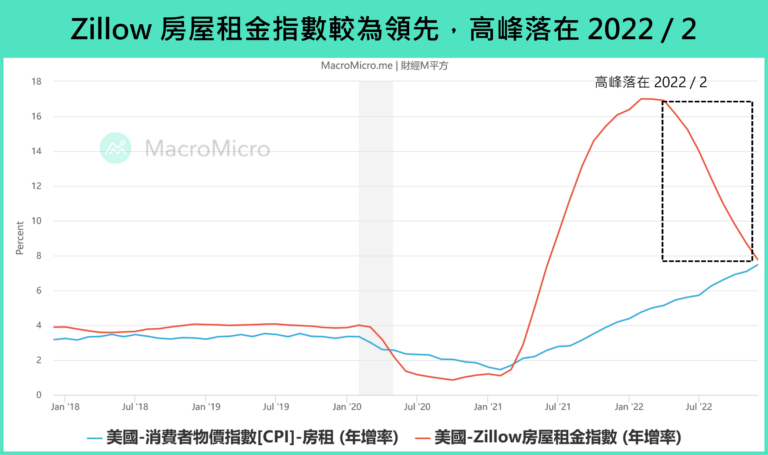

核心通膨高點即將浮現:房租將於 2023 年 Q1 後快速向下

CPI 房租項目為落後市場調查型租金、房價約 6 ~ 12 個月,觀察美國房市狀況可以發現,Zillow 房屋租金指數年增率高峰落在 2022 年 2 月,而 S&P 全國房價指數年增率、絕對值高峰,則分別落在 3 月、6 月。搭配房租項目基期來看,2023 年 2 月之後基期將再度躍升,而在聯準會快速升息的背景下,預計占比最大的房租項目,在 2023 年 Q1 季底將大幅放緩,並帶動核心 CPI 年增率的緩解。

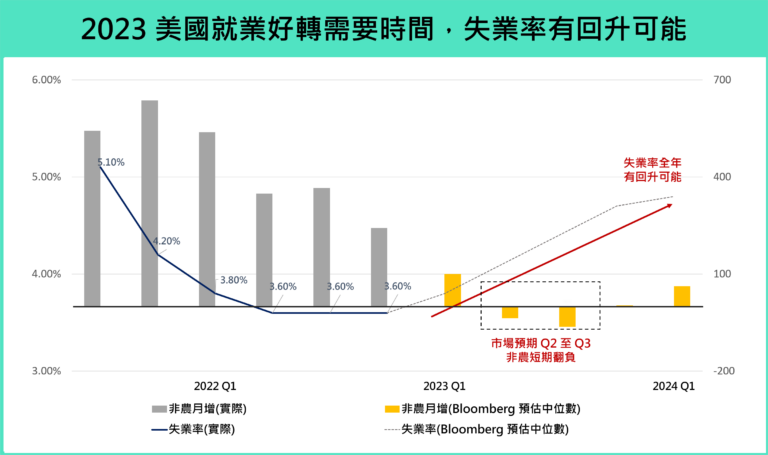

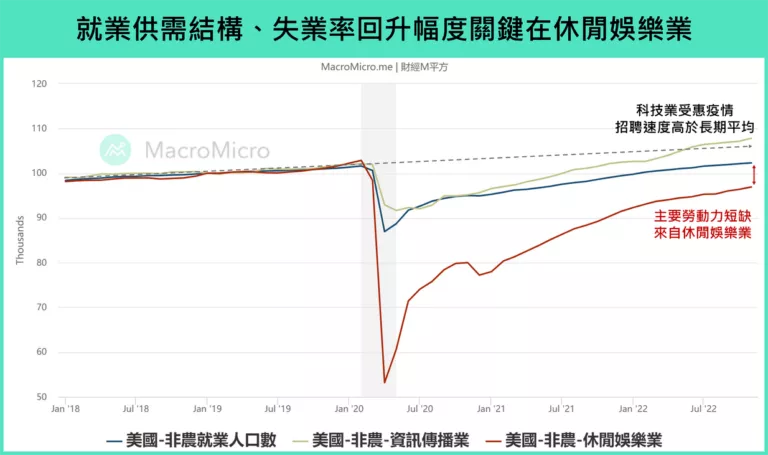

就業市場供需結構出現改善,完全恢復仍需時間

而在通膨預計持續回落的同時,聯準會仍密切關注薪資通膨螺旋的好轉速度。近期,美國就業數據連續優於預期,也讓市場重新關注其就業市場的結構性問題。肺炎疫情至今,美國勞動力供需缺口仍高達 350 萬人,其中包括 200 萬的過度 / 提前退休,造成勞動供給不足,使得非住房核心服務通膨的關鍵影響因子,薪資增速維持在高檔,讓貨幣政策短期難以快速轉向寬鬆。從 Bloomberg 預估的中位數顯示(截至 2/14),在聯準會壓抑需求下,2023 年失業率將逐季回升,非農月增動能更在 Q2 ~ Q3 有短期翻負的可能。

就業動能高機率放緩,服務業供給短缺將限制失業率回升幅度

我們雖然認同在製造業去庫存階段,就業市場有機會出現放緩、失業率回升,但目前尚未見到就業市場大幅轉弱的跡象。根據鮑威爾所述:「企業仍不願意裁員,職位空缺遠超過尋找工作的人數,目前並不像是一個需要很多人失業的現象,失業率的增長更多是反映就業市場供需結構恢復平衡的過渡現象。」整體而言,製造業去庫存的下行階段,雖然勢必造成非農月增動能的放緩,但是在服務型消費的支撐下,勞動短缺的休閒娛樂業應仍有支撐,若連休閒娛樂業都出現大量裁員,失業率才會出現明顯回升。

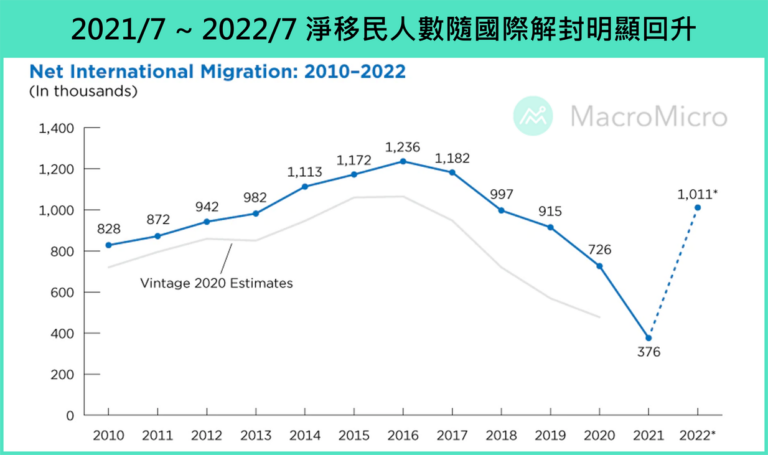

長線就業供給逐步恢復:移民將是關鍵動能

中長線想解決就業市場供需結構問題,更需要見到勞動供給端的恢復。考量疫情後,提前退休的民眾返回就業市場的比例較低,尤其勞力密集的一線服務業,其勞動供給短缺問題仍持續存在。然而,隨著旅行限制、邊境關閉政策逐漸鬆綁,美國淨移民人數創下 2017 年以來新高,預計在 2023 年美國移民人口數將為勞動市場帶來關鍵動能,勞動供給增加,獲得改善的趨勢明確。後續建議持續關注職位空缺率(向下)、失業率(持平或小幅攀升)、勞動參與率(向上)等數據,這些將是長線就業供需結構好轉,以及聯準會政策能否轉向的關鍵。

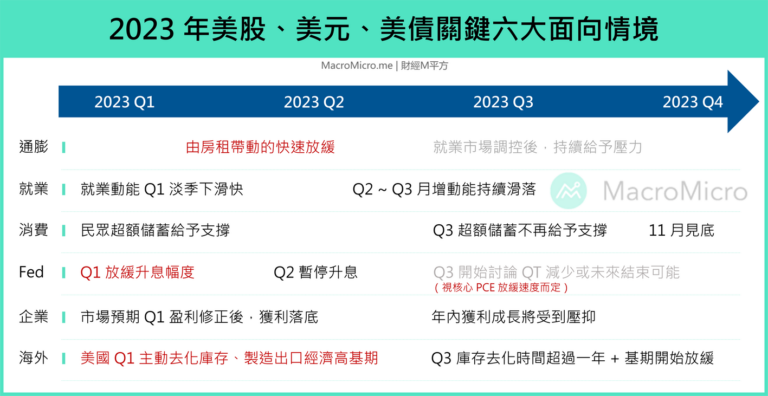

結語 : 上半年通膨下滑、經濟放緩,年底經濟恢復低速成長

最後,我們也將 2023 美國經濟、貨幣政策對於各資產價格的影響,分別列出重點如下:

-

- 美國經濟:我們認為,在聯準會維持高利率以控制通膨不至於反覆的背景下,雖然 2023 年美國經濟難以 V 轉回升,但通膨放緩路徑已幾乎對焦、利率終點亦逐漸浮現。待就業供需進一步取得平衡(失業率回升),聯準會結束以壓抑需求為主軸的政策目標,企業盈利獲得修正後,將逐漸打底恢復低速成長,呈現 U 型復甦。

-

- 美股:Q1 聯準會將再升息 2 ~ 3 碼,股市估值仍將反覆,因此需要選擇基本面前景強的產業與個股。待 Q2 聯準會確定暫停升息,同時核心 PCE 下滑符合預期,在市場反映下半年將預防性降息、估值止穩的預期下,將為產業帶來輪動機會。

-

- 美元:2022 Q4 在美國通膨高峰浮現,聯準會貨幣政策緊縮邊際放緩,同時歐洲央行進一步傳遞鷹派訊號的背景下,貨幣政策預期差距縮小,美元出現明顯回落。預計 2023 年隨經濟低增速、通膨放緩趨勢確立,美元在 2023 年上半年雖然有避險情緒支撐,但是在下半年出現預防性降息預期時,將再難複製 2022 年的強勢格局。

-

- 美債:在聯準會暫停升息之前,長短利差倒掛,短債殖利率仍將支撐在高檔,而長債則領先反映經濟、通膨、就業放緩,投資價值浮現。預計 2023 年 Q2 聯準會暫停升息之後,當核心 PCE 回落,債市殖利率曲線將轉趨平坦,短債投資價值也將浮現。在升息尾聲,整體債市將領先股市出現佈局機會。

本文授權於 MacroMicro 財經M平方,不代表遠雄觀點,未經允許請勿轉載。

**本網站之專家觀點文章是由第三人所提供並授權遠雄房地產張貼於網站,不代表遠雄房地產贊同其觀點,如需轉載須經本公司事前書面同意,並應遵守相關使用條款及尊重著作人之智慧財產權。